新NISA(少額投資非課税制度)の開始をきっかけに、投資に興味を持つ人が増えています。一方で、投資を始めたばかりの初心者は、何から手をつけてよいかわからず、不安を感じている人も多いのではないでしょうか。

本記事では、投資初心者が知っておくべき投資の基本や、おすすめの金融商品、そして投資で失敗しないための心構えについて解説します。

目次

近年、国は「貯蓄から投資へ」のスローガンのもと、投資や資産形成を後押しするための制度を導入しています。NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)がその代表的な例です。

これらの制度により、投資は知識や多額の資金を持つ上級者だけのものではなく、誰でも気軽に始められる身近な手段となりました。

では、なぜ今、投資がこれほどまでに世間に浸透したのでしょうか。その背景を説明します。

日本では、長らくモノやサービスの値段が下がる「デフレ」状態が続いていましたが、2021年後半から物価が上がり始め、インフレに転換しました。インフレになると、同じお金で買えるモノやサービスの量が減ります。つまり、現金の価値が低下するということです。2020年の物価を基準とした場合の各年の消費者物価指数を比較すると、2023年は前年度比から3%ほど上昇していることがわかります。

日本はインフレ率の目標を2%と設定していますが、現在の定期預金の金利はゼロに近く、預金だけでは資産を増やすことが困難です。このような背景から、インフレによる現金価値の目減りに備えるため、投資が重要視されるようになってきています。

出生率の低下と長寿化による少子高齢化は、日本が直面する大きな社会課題の1つです。今後も少子高齢化が進むと、社会保険制度や年金制度の見直しは避けられないと考えられます。状況によっては、年金の支給開始年齢の引き上げや、支給額の減少する可能性も否めません。

このような状況下では、退職金と年金だけで老後の生活資金をまかなうのは困難でしょう。老後に備えるための自己対策が必要です。そのため効率よく資産を増やすために、投資という選択をとる人が増えています。

投資の魅力の1つに「複利効果」があります。複利とは、利息に対してさらに利息がつく運用方法です。

たとえば、100万円を年率2%の複利で運用した場合、1年目に受け取る利息は2万円ですが、2年目は元本100万円と1年目の利息2万円を合わせた102万円に対して利息を受け取れます。この場合の2年目の利息は2万400円です。

一方で、元本に対してのみ利息がつく「単利」運用の場合は、2年目の利息も2万円に対してのみかかるため、複利で運用することで単利よりも400円多く利息が発生することになります。

このように、複利で運用すると、早く資産を増やせる可能性があります。

投資をするうえで大切な考えが、「長期・積立・分散」です。この基本の考えをおさえておけば、投資初心者でも不安にならずに投資ができるでしょう。ここで、それぞれの意味を確認します。

投資の魅力の1つとして紹介した複利効果は、運用期間が長ければ長いほど効果が大きくなります。

たとえば、毎月10,000円を年率3%で30年間積立運用した場合、元本360万円は583万円になる計算です。一方で、毎月3万円を同じく年率3%で10年間積立運用した場合、元本360万円に対して期待できる運用成果は419万円となり、得られる利益には160万円以上の差が生じます。

投資する金額や運用利回りが同じ場合、運用期間が長ければ複利効果の恩恵を多く受けられます。このように、少ない投資額でも収益をあげるためには、長期でコツコツ運用を続けることが大切です。

NISAやiDeCoでは、毎月決まった金額を投資する「積立投資」が可能です。一括で投資するのではなく、決まった金額を定期的に投資することで、無理のない金額から投資を始められます。

投資で利益を得るための基本は安く買って高く売るのことですが、投資初心者が買い時や売り時を見極めるのは困難です。積立投資であれば、安いときに買い逃したり、高いときだけ買ってしまったりするリスクを軽減することができます。

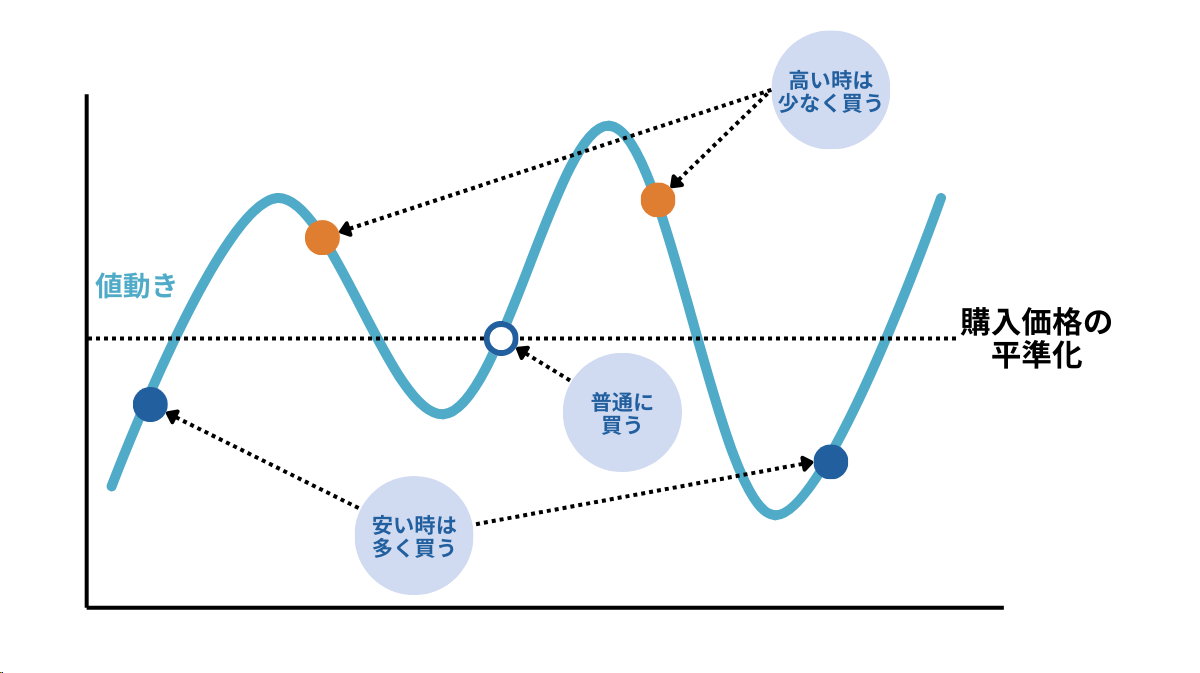

一定の金額で金融商品を定期的に購入する方法を、「ドルコスト平均法」と呼びます。価格が高いときには少ない数量を購入し、価格が安いときには多くの数量を購入します。

その結果、長期的に見ると購入価格が平準化され、市場のタイミングを見極める必要がないため、初心者にも適した手法とされています。

たとえば、次のような例でシミュレーションしてみます。

| 購入月 | 株価 | 投資金額 | 投資額 購入株数 |

|---|---|---|---|

| 1月 | 500円 | 10,000円 | 20株 |

| 2月 | 400円 | 10,000円 | 25株 |

| 3月 | 200円 | 10,000円 | 50株 |

| 4月 | 250円 | 10,000円 | 40株 |

| 5月 | 500円 | 10,000円 | 20株 |

5か月間で合計 50,000円 を投資したとします。購入した株数は20株+ 25株+50株+40株+20株=155株です。つまり、平均購入価格は50,000円÷155株=322.58円/株 となります。

株価は変動していますが、毎月同じ10,000円を投資した結果、平均購入価格は322.58円となり、株価が一時的に高いとき(500円)や低いとき(200円)に投資したことが相殺され、平均的な価格で購入することができました。

もし最初の1月に一括で株を購入していた場合、500円でしか買えなかったので、同じ50,000円で購入できる株数は100株でした。しかし、ドルコスト平均法を使うことで、株価が下がった時期にも購入でき、結果として155株を手に入れることができました。

このように、ドルコスト平均法を使うと、価格変動のリスクを分散しながら長期的に資産を増やすことができます。

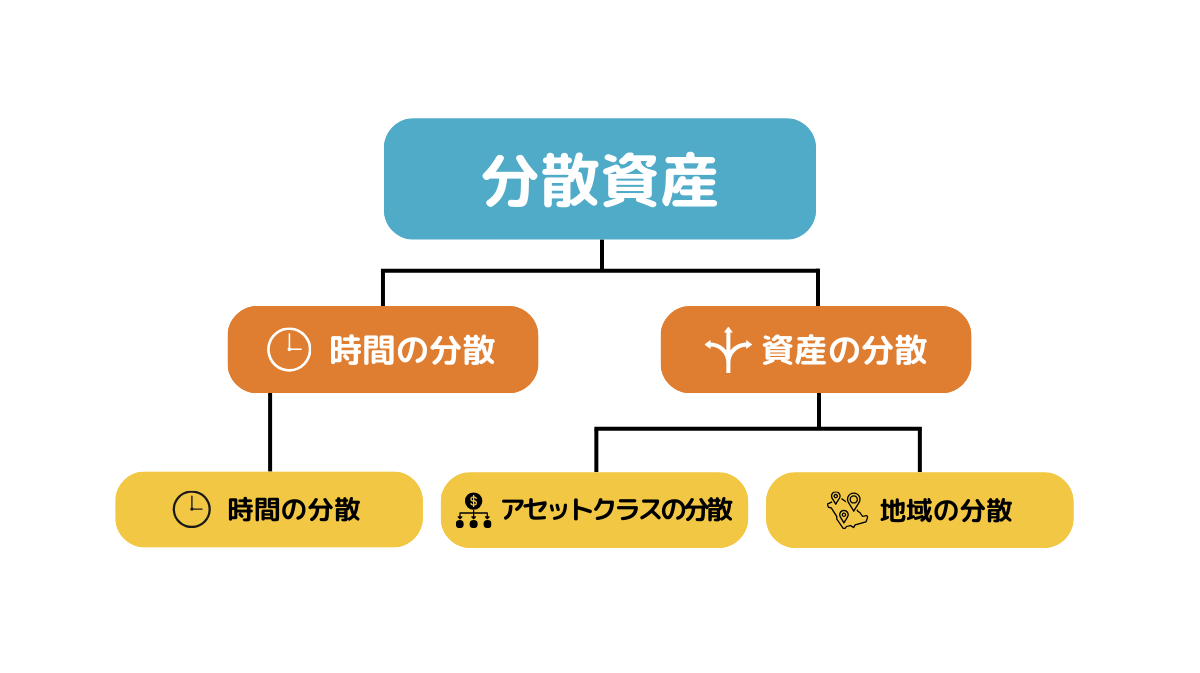

1つの資産だけに投資していると、値動きが大きくなり、リスクが集中しやすくなります。値動きの異なる複数の資産に分散して投資することで、価格変動をおさえた安定的な運用が可能です。投資における分散とは、先に説明したドルコスト平均法(時間の分散)や投資する資産(アセットクラス)の分散、投資する地域の分散などがあります。

投資する対象資産は株式や債券、不動産などさまざまです。それぞれ値動きの幅や得られる利益タイプが異なるため、投資の目的に合わせた商品選びが重要となります。

さらにリスクを軽減するためには、投資先の地域を分散することも効果的です。

たとえば、発展途上にある新興国は今後大きな経済成長が期待できますが、災害や紛争、社会情勢の変動リスクが先進国と比べて大きい傾向があります。一方で、国内株式や国内債券は値動きが比較的小さいため、組み合わせて投資することで安定的な運用が可能となります。

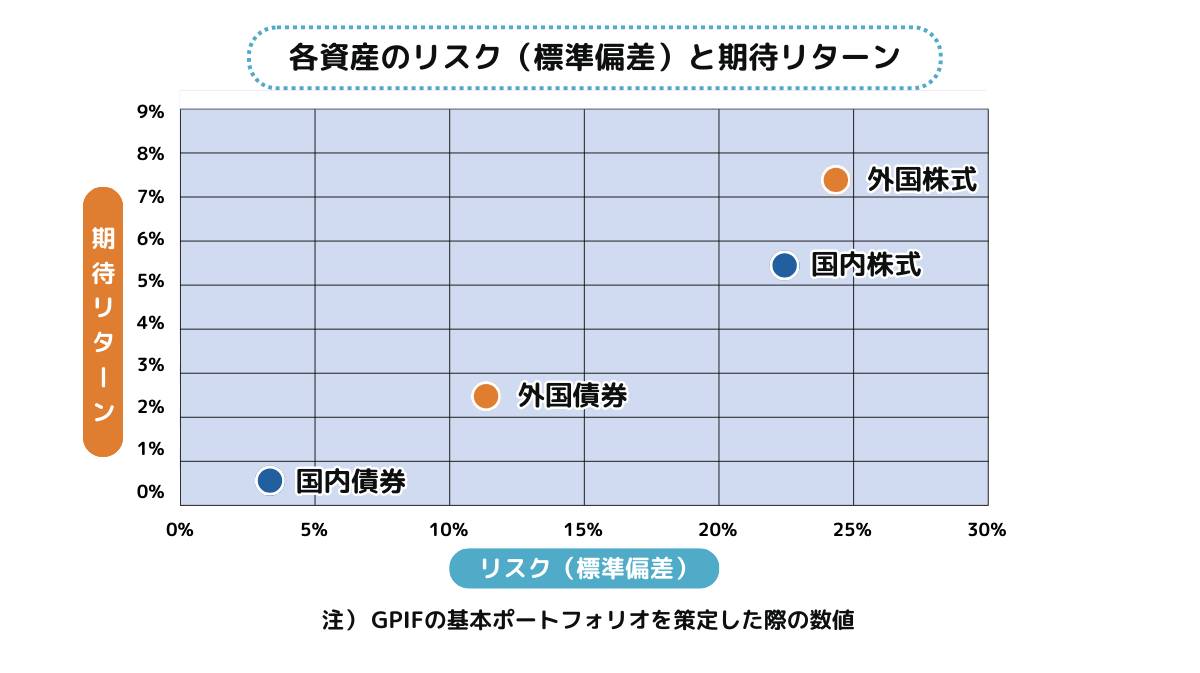

投資におけるリスクとは、「危険」「損失が起こる可能性」ではなく、「リターン(収益)の変動」を意味します。つまり、「値動きのブレの大きさ=リスクの大きさ」を指します。

したがって、ローリスクでハイリターンという投資方法は存在しません。一般的に、債券よりも株式、国内よりも外国、そして先進国よりも新興国のほうがリスクが高い傾向にあります。おもな資産のリスクと期待リターンは下図のとおりです。

リスクが大きい資産ほど、短期的な変動は激しくなりますが、長期的に見ればリターンの可能性も高まるため、投資目的に応じてリスク許容度を考慮した投資判断が求められます。

投資が広まった背景や、投資をする際の基本の心構えを説明しましたが、具体的に何から始めればいいかわからない人もいるかもしれません。ここでは、投資初心者にも使いやすい制度を紹介します。

NISAとは、運用で得た利益が非課税になる投資制度です。通常、投資の利益には約20%の税金がかかりますが、NISAを利用して得られる利益は全額非課税になります。

2024年から新制度が始まり、「つみたて投資枠」と「成長投資枠」の2つの投資枠が併用できるようになりました。つみたて投資枠は年間120万円、成長投資枠は年間240万円まで投資可能です。非課税期間は無期限であり、生涯で1,800万円まで非課税で投資できます。

NISAでは、投資信託やETF、個別株式、REITなどさまざまな金融商品を購入できるため、初心者から上級者まで広く使いやすい制度として注目されています。

【関連記事】

新NISAの上限額と再利用ルールを解説!賢く非課税投資しよう

新NISAの投資戦略はどうする?制度の活用方法をプロが解説

新NISAをシミュレーション!積立額や積立期間ごとに結果を解説

iDeCoは、自分で運用する年金制度です。投資信託や保険商品に投資が可能で、原則60歳まで資産の引き出しはできません。

NISAと同様に、iDeCoも運用益は非課税です。さらに、年金制度であるため掛金が全額所得控除の対象となり、節税の効果もあります。働き方や企業年金の加入状況によって掛金の上限額が異なり、自営業者の場合は月額6万8,000円まで拠出が可能です。

NISAと比較すると自由に引き出しにくいというデメリットはありますが、節税しながら資産運用できるため、収入の多い方には特に魅力的な制度といえるでしょう。

ここでは、投資初心者におすすめの金融商品を紹介します。

投資信託とは、投資家から集めたお金を、運用の専門家がまとめて株式や債券に投資・運用する金融商品です。「ファンド」とも呼ばれ、運用方針によってインデックスファンドとアクティブファンドの2種類に分けられます。

投資信託は1つの商品で複数の資産や地域に投資できるため、簡単に分散投資が実現できます。また、運用はプロに任せるため、投資の知識があまりない初心者でも挑戦しやすいです。

NISAやiDeCoでも購入可能で、少額から投資できるため、初心者におすすめの金融商品の1つです。

ETFは上場投資信託とも呼ばれ、その名のとおり株式市場に上場している投資信託です。株価指数などに代表される指標への連動を目指しており、「Exchange Traded Funds」の頭文字をとりETFと呼ばれています。投資信託よりもコスト(信託報酬)が低い傾向にあり、株式のようにリアルタイムで取引できるのが特徴です。

NISAのつみたて投資枠、成長投資枠のどちらにも対応しています。NISAを利用した投資を検討しているなら選択肢の1つとしておすすめです。

投資の経験が少ない人は、「投資で損をしないか」「どうすれば投資で利益を出せるのか」と不安になる人もいるでしょう。ここで、投資で失敗しないために気を付けるべきことを3つ紹介します。

投資は余裕資金でおこなうのが基本です。

どのような市場でも、右肩上がりで成長し続ける相場は存在せず、数年に一度は大きな下落が起こります。そのため、生活資金まで運用に回してしまうと下落時に運用を続けることが難しくなる可能性があります。生活に必要なお金や数年以内に使う予定のあるお金は、運用に回さないようにしましょう。

投資は、保有する資産の評価額が投資した額を下回る「元本割れ」のリスクがつきものです。先に説明したとおり、金融商品はそれぞれリスクとリターンが異なります。

また、年齢や収入、家族構成やライフプランなどにより許容できるリスクが異なるのが一般的です。リスク許容の範囲を超えた運用をすると、相場の下落時などいざというときにリカバリーが難しくなります。

自分が投資でどのくらいリスクをとれるのかを把握し、その範囲内で投資をすることが無理なく続けるコツです。

SNSやインターネットのまとめサイトなど、誰でも簡単に情報収集できる時代になりましたが、信ぴょう性に欠ける情報も多いのが実状です。なかには、「この銘柄を買ったほうがいい」と煽るように投資を勧めているケースもあります。

情報収集をする際は、銀行や証券会社などの金融機関や公的機関のWebサイト、新聞などの信頼できる媒体を利用するように心がけましょう。他人の意見を鵜呑みにせず、投資の判断は常に自己責任だと意識することが重要です。

本記事では、投資初心者が知っておくべき投資の基本やおすすめの金融商品、投資で失敗しないための心構えを紹介しました。

投資は運用状況によって元本割れするリスクがありますが、長く続けることでそのリスクを軽減できます。また、投資におけるリスクやリターンは金融商品ごとに異なるため、自分のリスク許容度に合った投資を心がけることが大切です。

近年はNISAやiDeCoなどの初心者でも利用しやすい投資制度もあるため、興味があればぜひ投資を検討してみてください。

【七十七銀行 関連ページ】

https://www.77bank.co.jp/sonaeru/toushin/

https://www.77bank.co.jp/sonaeru/nisa/

https://www.77bank.co.jp/sonaeru/ideco/

※この記事は2024年9月現在の情報を基に作成しています。

今後変更されることもありますので、ご留意ください。