住宅ローンを検討するうえで、多くの方が悩むのが「変動金利と固定金利、どちらを選ぶべきか」という問題です。現在は変動金利を選ぶ方が多い傾向にありますが、2024年3月の日銀によるマイナス金利解除以降、金利は上昇傾向にあり、今後の選択はより慎重な判断が求められます。

この記事では、変動金利・固定金利・固定金利期間選択型の3つの金利タイプの違いを整理したうえで、自分に合った金利タイプを選ぶための判断基準を解説します。

「将来の金利上昇への耐性」「借入期間と残高のバランス」「繰上返済の余力」という3つのポイントを押さえることで、後悔しない選択ができるようになります。

目次

住宅ローンの金利タイプは、大きく「変動金利型」「全期間固定金利型」「固定金利期間選択型」の3種類に分けられます。自分に合った金利タイプを選ぶためには、それぞれの仕組みや特徴を理解することが大切です。

変動金利型は、借入期間中に適用金利が変わる可能性があるタイプの住宅ローンです。金融機関が設定する「短期プライムレート」に連動しており、一般的に半年ごとに金利の見直しが行われます。

ただし、多くの金融機関では、急激な返済負担の増加を防ぐために「5年ルール」と「125%ルール」を設けています。5年ルールとは、金利が変動しても5年間は返済額が変わらないというルールです。また、125%ルールにより、5年後の返済額は前回の1.25倍(125%)までに制限されます。

しかし、これらのルールは返済額を一定に保つ仕組みであり、金利上昇分の利息が免除されるわけではありません。金利が上昇した場合、返済額に占める利息の割合が増え、元本の返済が遅れる可能性があります。

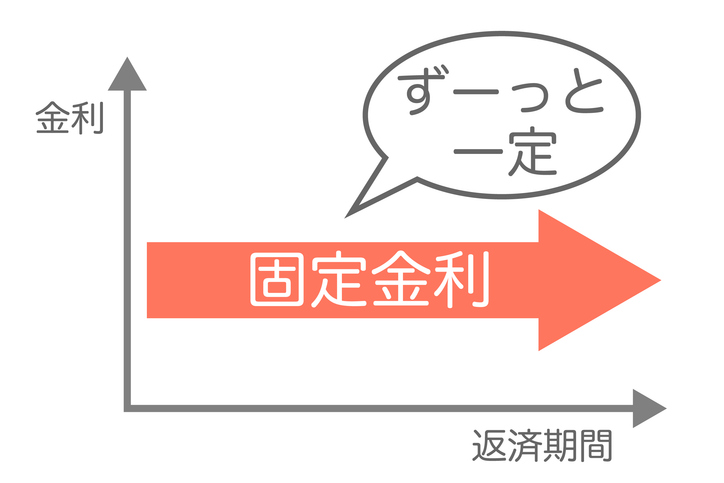

全期間固定金利型は、借入時に決められた金利が返済終了まで変わらないタイプです。代表的な商品として、住宅金融支援機構と民間金融機関が提携して提供する「フラット35」があります。

返済期間を通じて金利が一定のため、毎月の返済額が変わることがありません。将来の金利上昇リスクを回避でき、返済計画を立てやすい点が特徴です。

一方で、変動金利と比較すると金利が高めに設定されているため、金利が上昇しなかった場合は、変動金利で借りていたほうが総返済額を抑えられる可能性もあります。

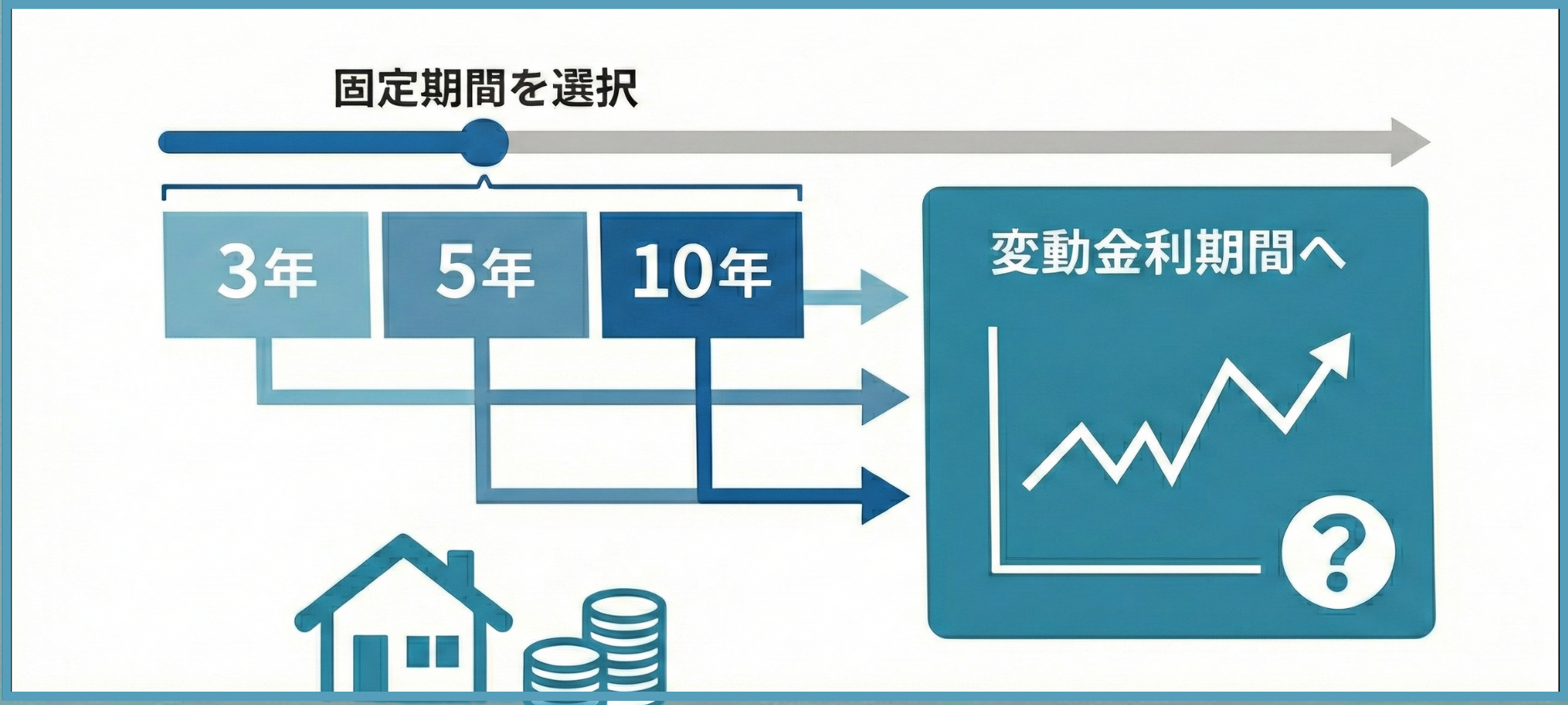

固定金利期間選択型は、借入当初の一定期間(3年・5年・10年など)は金利が固定され、その期間が終了した後に改めて金利タイプを選択する仕組みです。固定期間中は市場金利が変動しても返済額が変わらないため、ライフプランに合わせた計画を立てやすくなります。

注意が必要なのは、固定期間終了後の金利優遇幅の変化です。たとえば「10年固定」を選んだ場合、最初の10年間は金利の引き下げ幅が大きく設定されていますが、11年目以降は引き下げ幅が縮小されることがあります。そのため、固定期間終了後に金利が急上昇する可能性も考慮しておくことが大切です。

変動金利と固定金利は、それぞれリスクの負担者とコストの仕組 みが異なります。自分に合った金利タイプを選ぶためには、この違いを理解することが重要です。

| 比較項目 | 変動金利 | 固定金利 |

|---|---|---|

| 金利 | 固定金利に比べて低め(ただし、返済期間中変動する可能性がある) | 変動金利に比べて高め |

| 金利変動リスク | 借り手が負担 | 金融機関が負担 |

| 返済額の見通し | 将来変動する可能性がある | 借入時に確定 |

| 金利の基準 | 短期プライムレート | 長期金利(10年国債利回り等) |

変動金利は、金利情勢に応じて適用金利が柔軟に変わる仕組みです。借入時点では固定金利よりも低い金利で借りられるため、当初の返済負担を抑えることができます。

一方、固定金利が変動金利より高く設定される理由は、金利変動リスクを金融機関が負担しているためです。市場金利が上昇しても住宅ローンの金利を変えられないため、そのリスク分が金利に上乗せされています。

変動金利の最大のメリットは、借入当初の金利が低く、毎月の返済額を抑えやすい点です。金利が低い分、元本の返済が効率的に進むため、金利が大幅に上昇しなければ総返済額を抑えられます。

固定金利との差額を貯蓄に回し、将来の繰上返済に備えるという返済計画も考えられます。

固定金利のメリットは、借入時に返済額が確定するため、将来の家計計画を立てやすい点です。金利上昇を心配する必要がなく、教育費や老後資金の準備と両立しやすくなります。

返済額が変動しないという安心感は、精神的な負担の軽減にもつながります。

変動金利のリスクは、将来の金利上昇により返済額が増加する可能性がある点です。とくに借入期間が長い場合や借入残高が大きい場合は、金利上昇の影響を受けやすくなります。

また、5年ルール・125%ルールがあっても、金利上昇分の利息が免除されるわけではないため、元本の返済が遅れるリスクも考慮が必要です。

変動金利を選択した場合、金利上昇時に返済額がどの程度増えるのかを把握しておくことが重要です。以下は、借入額3,000万円・35年返済の場合の金利上昇シミュレーションです。

| 金利 | 毎月返済額 | 増加額/月 |

|---|---|---|

| 0.6%(契約時) | 79,200円 | - |

| 1.1%(+契約時から0.5%上昇) | 86,100円 | +6,900円 |

| 1.6%(+契約時から1.0%上昇) | 93,300円 | +14,100円 |

| 2.1%(+契約時から1.5%上昇) | 101,000円 | +21,800円 |

※元利均等返済で計算

残債にもよりますが、金利が1%上昇すると上記のケースでは目安として、毎月約14,000円の負担増とになる可能性があるということです。変動金利を選ぶ場合は、このような金利上昇にも耐えられる家計の余裕があるかどうかを確認しておきましょう。

固定金利のリスクは、金利が上昇しなかった場合に、変動金利で借りていたほうが有利だったという結果になる可能性がある点です。

また、借入当初から返済額が高めになるため、家計に余裕がない場合は負担が大きくなることも考慮が必要です。変動金利との金利差が大きい現状では、固定金利を選ぶことによる「機会損失」も意識しておく必要があるでしょう。

変動金利と固定金利で総返済額にどれくらいの差が出るのでしょうか。以下は、借入額3,000万円・5,000万円それぞれの返済シミュレーションです(返済期間35年、元利均等返済、ボーナス払いなし)。金利は変動金利が0.6%、固定金利は2.0%とします。

■借入額:3,000万円の場合

| 金利タイプ | 金利 | 毎月返済額 | 総返済額 |

|---|---|---|---|

| 変動金利 | 0.6% | 79,200円 | 3,327万円 |

| 固定金利 | 2.0% | 99,000円 | 4,174万円 |

■借入額:5,000万円の場合

| 金利タイプ | 金利 | 毎月返済額 | 総返済額 |

|---|---|---|---|

| 変動金利 | 0.6% | 132,000円 | 5,545万円 |

| 固定金利 | 2.0% | 166,000円 | 6,956万円 |

借入額が大きいほど、変動金利と固定金利の差額は大きくなります。ただし、この差額は「金利が変わらなかった場合」の試算であり、変動金利が上昇した場合は結果が異なる点に注意が必要です。

将来の金利動向は誰にも予測できません。そのため、金利タイプの選択では「自分が金利上昇リスクにどれだけ対応できるか」を基準に判断することが重要になります。

あくまでも目安ですが、以下のチェックリストもご活用ください。

現在の返済額で家計がギリギリの状態であれば、変動金利を選択することにはリスクが伴います。金利が上昇した場合、返済額の増加に対応できなくなる可能性があるためです。

変動金利を検討する場合は、「もし金利が1%上がったら返済額はいくら増えるか」を事前に試算してみましょう。たとえば、借入額3,000万円、返済期間35年の場合、金利が1%から2%に上昇すると毎月の返済額は約1.4万円増加します。

この増加分を支払っても家計に余裕があるなら、変動金利も選択肢に入るでしょう。

借入期間が短く、借入残高が少ない場合は、金利上昇の影響を受けにくくなります。このような条件では、変動金利の低金利メリットを活かしやすいといえます。

反対に、借入期間が長く、借入残高が大きい場合やフルローン(頭金なしで物件価格の全額を借り入れるケースなど)は、金利上昇時の影響が大きくなる傾向があります。

このようなケースでは、返済額の安定性を重視して固定金利を検討することも一つの選択肢となるでしょう。

変動金利の金利上昇リスクに対応する有効な手段の一つが、繰上返済で元本を減らすことです。金利が上昇し始めた段階で繰上返済を行えば、利息負担の増加を抑えることができます。

そのため、変動金利を選ぶ場合は、毎月の家計に貯蓄の余力があるかどうかが重要なポイントとなります。退職金や相続などのまとまった資金が見込める場合も、繰上返済の原資として活用できるため、変動金利のリスクヘッジになり得ます。

【繰上返済シミュレーション】

変動金利で浮いた返済額を繰上返済に回すと、どの程度効果があるのでしょうか。以下は借入額3,000万円、35年返済の場合のシミュレーションです。

| 繰上返済の時期と金額 | 利息軽減額 |

|---|---|

| 5年後に100万円 | 約19万円 |

| 10年後に200万円 | 約31万円 |

| 20年後に400万円 | 約32万円 |

※金利 年0.6%、期間短縮型の場合

変動金利で固定金利との差額を積み立て、まとまった金額になったら繰上返済に回すという方法も有効です。さらに、繰上返済は早い時期に行うほど効果が高くなる傾向があります。

変動金利と固定金利のどちらが得かは、将来の金利動向によって変わります。ここでは、損益分岐点の考え方と、変動・固定を組み合わせる「ミックスローン」について解説します。

変動金利と固定金利の損得を比較するうえで、「損益分岐点」という考え方があります。これは、変動金利がどの程度まで上昇すれば、固定金利で借りたほうが有利になるかを示すものです。

一般的に、変動金利が「早い段階で急激に」上昇しない限り、総返済額では変動金利のほうが有利になるケースが多いとされています。これは、変動金利の借入当初の金利が低いため、初期段階で元本の返済が効率的に進むためです。

以下、目安ですが損益分岐点を確認する一例を見ていきましょう。

以下は、借入額3,000万円・35年返済の場合に、変動金利が「いつ」「いくらに」上昇したら固定金利と逆転するかを示したシミュレーションです。

| 金利上昇のタイミング | 上昇後の金利 | 変動したときの総返済額 | 固定との比較 |

|---|---|---|---|

| 上昇なし | 0.6%のまま | 約3,327万円 | 変動が約850万円有利 |

| 5年後に上昇 | 2.0% | 約3,950万円 | 変動が約220万円有利 |

| 5年後に上昇 | 2.5% | 約4,200万円 | 固定が約30万円有利 |

※元利均等方式で試算。概算のため、実際の返済額とは異なる場合があります。

このシミュレーションから分かるのは、5年後に金利が2.0%程度まで上昇しても変動金利が有利ですが、2.5%まで上昇すると固定金利との差がほぼなくなる、という点です。

将来の金利は予測できないため、正確な損益分岐点を算出するのは難しいでしょう。ただ、少しでも効率的な返済をするためには、日頃から金利動向を確認し、柔軟に対応することが大切です。

変動金利か固定金利かを一つに決められない場合は、両方を組み合わせる「ミックスローン」という選択肢もあります。借入額の一部を変動金利、残りを固定金利で借りることで、低金利の恩恵を受けつつ、金利上昇リスクを一部軽減する方法です。

たとえば、借入額の半分を変動金利、半分を固定金利にすることで、金利が上昇しても影響を半分に抑えられます。変動と固定の比率は、自身のリスク許容度に応じて調整できるため、0か100かで決められない方には有効な選択肢となるでしょう。

金利タイプを選ぶうえで、現在の市場動向を把握しておくことも重要です。住宅ローン利用者の選択傾向や、今後の金利見通しについて確認しておきましょう。

住宅金融支援機構が公表した「住宅ローン利用者の実態調査(2025年4月調査)」によると、住宅ローン利用者の約79%が変動金利を選択しています。※

金利上昇のニュースがある中でも変動金利を選ぶ人が多い背景には、当面の返済負担を抑えたいというニーズや、低金利のうちに元本を効率的に減らせるという考え方があります。

一方で、同調査では住宅ローン利用者の65.7%が今後1年間で住宅ローン金利は「現状よりも上昇する」と考えており、前回調査から増加している結果も出ています。

変動金利を選択している方の多くが、金利上昇への備えを意識していることがうかがえます。

変動金利を選択する場合の戦略的な考え方として、「変動金利で浮いた利息分を貯蓄に回す」という方法があります。固定金利との差額を毎月積み立てておき、金利が上昇した際の繰上返済原資として備えておくという発想です。

この方法であれば、金利が上昇しなかった場合は貯蓄が増え、金利が上昇した場合は繰上返済で対応できるため、どちらの状況にも備えられます。

2024年3月、日本銀行はマイナス金利政策を解除し、17年ぶりの利上げに踏み切りました。その後、2024年7月に政策金利を0.25%程度に、2025年1月にはさらに0.5%程度へと引き上げを行っています。

■関連記事:マイナス金利解除で私たちの生活はどうなる?家計への影響を解説

これに伴い、住宅ローンの変動金利の基準となる短期プライムレートも上昇しています。大手銀行では2025年3月に短期プライムレートを0.25%引き上げ、多くの銀行で1.875%となりました。

今後もインフレや賃金上昇の動向によっては、追加の利上げが行われる可能性があり、変動金利を選択する場合はこうしたリスクも考慮する必要があります。

近年、住宅価格の高騰を背景に、返済期間が最長50年の住宅ローンを取り扱う金融機関が増えています。50年ローンのメリットは、35年ローンと比較して毎月の返済額を抑えられる点にあります。

同じ借入額であれば、月々2〜3万円程度の軽減が見込める場合もあり、若年層や住宅価格が高い地域での購入を検討する方にとって選択肢となっています。

一方で、デメリットとして総返済額が増加する点があります。返済期間が長くなる分、支払う利息の総額も増えるためです。また、完済時年齢が70代以降になるケースもあり、老後の生活設計を慎重に考える必要があるでしょう。

「毎月の返済額を抑えて、浮いた分をNISAなどで運用する」という考え方もありますが、投資には元本割れのリスクが伴います。確実に利益が出るとは限らないため、住宅ローンの返済を投資の運用益に頼る計画には不確定要素が大きいことを理解しておく必要があります。

変動金利と固定金利、どちらを選ぶべきかの最終的な判断は、ご自身のライフプラン(教育費・老後資金など)や考え方(金利変動への不安をどう感じるか)によって異なります。

また、借入額や返済期間、家計の余裕度なども重要な判断材料となります。

しかし、インターネットの情報だけで自分に最適なプランを計算するのは難しいものです。金利タイプの選択に迷ったら、専門家と一緒にシミュレーションを行うことをおすすめします。

七十七銀行の窓口相談では、以下のようなサポートが受けられます。

七十七銀行では、変動金利でスタートしても、状況に応じて固定金利(期間選択型)への変更ができる場合があります。また、安心を最優先したい方には、住宅金融支援機構と提携した「〈七十七〉フラット35」のご提案も可能です。

どのような住宅ローンが良いか迷っている方や、住宅購入を検討している方は、まず具体的な数字を確認してみましょう。七十七銀行は、Webでの仮審査や土日祝日も営業しているローンセンターでの相談も受け付けています。

※この記事は2025年12月現在の情報を基に作成しています。

今後変更されることもありますので、ご留意ください。