NISA口座の名義人が亡くなった際には相続手続きが必要です。しかし、手続きの内容を知らない人も多いのではないでしょうか。

非課税枠であるNISA口座の相続は、一般的な相続手続きと異なる点があるため注意が必要です。

本記事ではNISA口座の相続に関する基本ルールや手続き、注意点などをわかりやすく紹介します。また、親からの生前贈与を活用したNISAでの相続税対策についても解説するので、ぜひ参考にしてみてください。

目次

NISA口座は非課税で効率的に資産形成がおこなえる制度として知られていますが、名義人が亡くなった場合の相続手続きは知らない人もいるかもしれません。ここでは、相続手続きに関する基本ルールを解説します。

NISA口座で運用している株式や投資信託などの金融商品は、相続税の課税対象です。預貯金や不動産などと同様に相続財産として取り扱われます。

相続が始まった時点での資産評価額を算出し、他のすべての相続財産との合計額から基礎控除などの控除額を差し引いた金額に対して相続税がかかる仕組みです。

NISA口座で運用する資産は、他の財産と同様に相続税の課税対象となることを理解しておきましょう。

株式や投資信託は売却時の利益に対して原則税金が課せられますが、NISA口座で運用した資産は、死亡日までの含み益が非課税となります。

たとえば、名義人が70万円で購入した株式が、死亡日に100万円まで上昇していたとします。名義人が死亡するまでの含み益30万円(100万円ー70万円)は課税対象外です。

一方で、相続後に120万円まで株価が上昇したタイミングで売却したとしても、課税対象となる利益は120万円と100万円の差額である20万円のみです。

NISA口座名義人が亡くなった際の相続手続きは、以下の流れでおこないます。

それぞれの手続きについて、詳しく解説します。

NISA口座名義人が亡くなると、相続手続き開始のためにNISA口座のある金融機関へ連絡が必要です。

連絡時に、金融機関から提出に必要な書類や具体的な手続きの説明を受けられます。不慣れな手続きになるため、疑問点は質問しましょう。

また、この際に残高証明書の発行も依頼してください。残高証明書には、NISA口座で保有する金融商品の銘柄や数量、評価額が詳しく記載されています。正しい相続税額の算出に必要な書類のため、忘れずに取得しましょう。

名義人の死亡を金融機関に連絡した際に案内を受ける、必要書類を用意しましょう。

NISA口座の相続手続きでは、金融機関から届く非課税口座開設者死亡届出書の提出が必要です。また、一般的な相続手続きで必要な以下の書類も求められます。

これらの書類によって、金融機関は口座名義人の死亡事実や相続人との関係を確認し、相続手続きを進めます。

なお、遺産分割協議書または遺言書の提出がある場合は追加書類が発生する可能性があります。

相続手続きにより相続人が決定すると、NISA口座の保有資産を相続人名義の口座へ移管します。注意点として、NISA口座名義人と同じ金融機関の口座にしか移管できません。

相続人が同じ金融機関の口座を保有していない場合、口座の開設が必要です。相続手続きと並行して口座を開設すると、スムーズに移管ができるでしょう。

必要書類と相続人の口座が揃うと、金融機関が代行して移管手続きをします。NISA口座で保有していた金融商品は相続人の証券口座へそのまま移管されます。

なお、相続人名義の口座に関する詳細は「NISA口座相続時の手続きで知っておきたい制約と注意点」で解説します。

相続税を算出するため、NISA口座で保有する金融商品の相続税評価額の把握が必要です。また、NISA口座で保有する金融商品の取得価格は、相続後に売却する際の税金に影響します。

それぞれの価格がNISA口座では、どのように決まるか見ていきましょう。

相続税評価額は金融商品の種類によって、計算方法が異なります。上場株式の相続税評価額は、以下4種類の価格のなかで最も低い金額となります。

また、投資信託の相続税評価額は「1口当たりの基準価格×口数-源泉徴収税額-信託財産留保額および解約手数料」で計算します。

NISA口座で保有する金融商品の種類を把握して、正しい相続税評価額を算出しましょう。

相続後に運用してから売却する場合、取得価格によって発生する税金が決まります。

NISA口座と一般的な証券総合口座や投資信託口座では、相続時の取得日と取得価格の取り扱いが異なります。それぞれの口座による違いは下表のとおりです。

| 運用先 | 取得日 | 取得価格 |

|---|---|---|

| NISA口座 | 相続発生日(亡くなった日) | 相続発生日の時価(終値) |

| 証券総合口座または投資信託口座 | 名義人が購入した日 | 実際の購入価格 |

相続発生日において含み益がある場合、NISA口座の金融商品を相続したほうが、証券総合口座の金融商品を相続するよりも相続時の取得価格が高くなるため、相続後に発生した利益に対する税金を抑えられます。

一方で、相続発生日時点で含み損が出ている場合、NISA口座の金融商品を相続したほうが、証券総合口座の金融商品を相続するよりも相続時の取得価格が低くなるため、相続後に発生した利益に対する税金は高くなります。

相続手続きの際には保有口座を確認し、どちらの取り扱いになるか把握しておくことが重要です。

NISA口座を相続する際に知っておきたい制約と注意点は、以下の4点です。

それぞれの内容について、詳しく解説します。

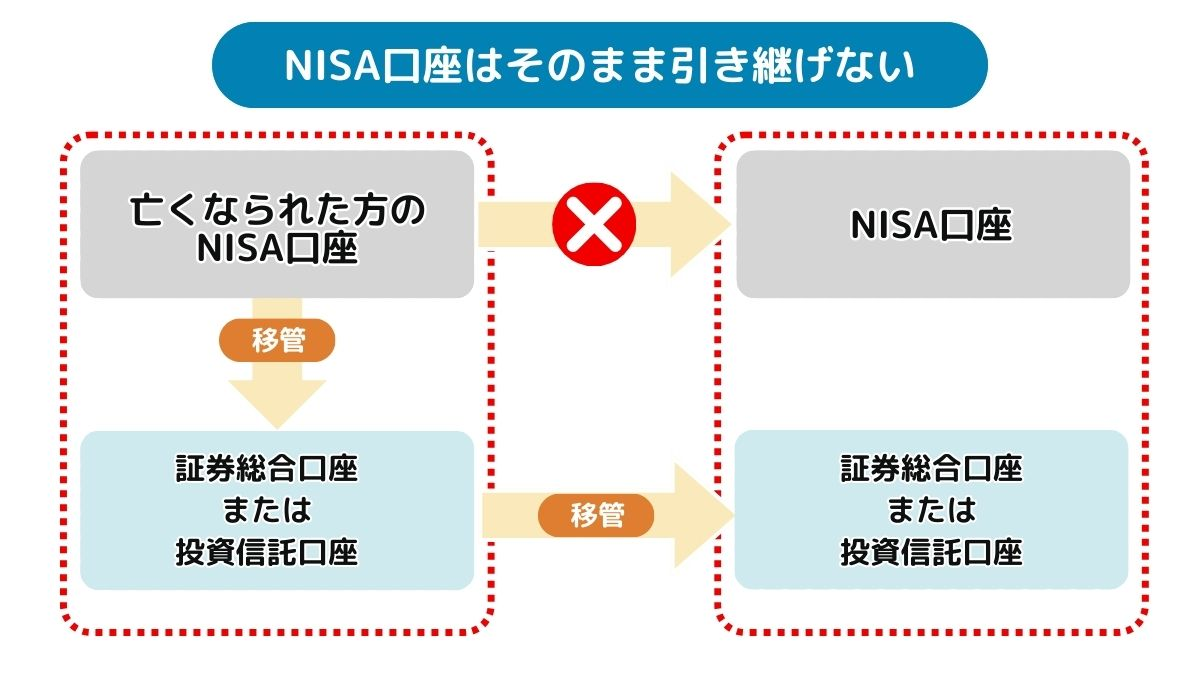

NISA口座は通常の預金口座と異なり、名義変更ができません。NISA口座自体が名義人の死亡と同時に非課税枠が終了する仕組みのためです。

相続の際には、原則として相続人名義の証券総合口座または投資信託口座が新たに必要となります。生前から相続手続きに備え、相続人となる方は被相続人がNISA口座を開設している金融機関で口座を開設しましょう。

NISA口座の非課税枠は名義人の死亡時点で終了し、すべての資産が払い出される扱いのため、NISA口座間で移管はできません。

相続人は証券総合口座または投資信託口座を利用し、亡くなった名義人のNISA口座にあった金融商品を引き継ぎます。つまり、相続人は亡くなった名義人のNISA口座にある金融商品を新たに購入した状況です。

NISA口座の非課税枠は個人単位で設計されているため、原則として相続によるNISA口座間の引き継ぎが認められていません。

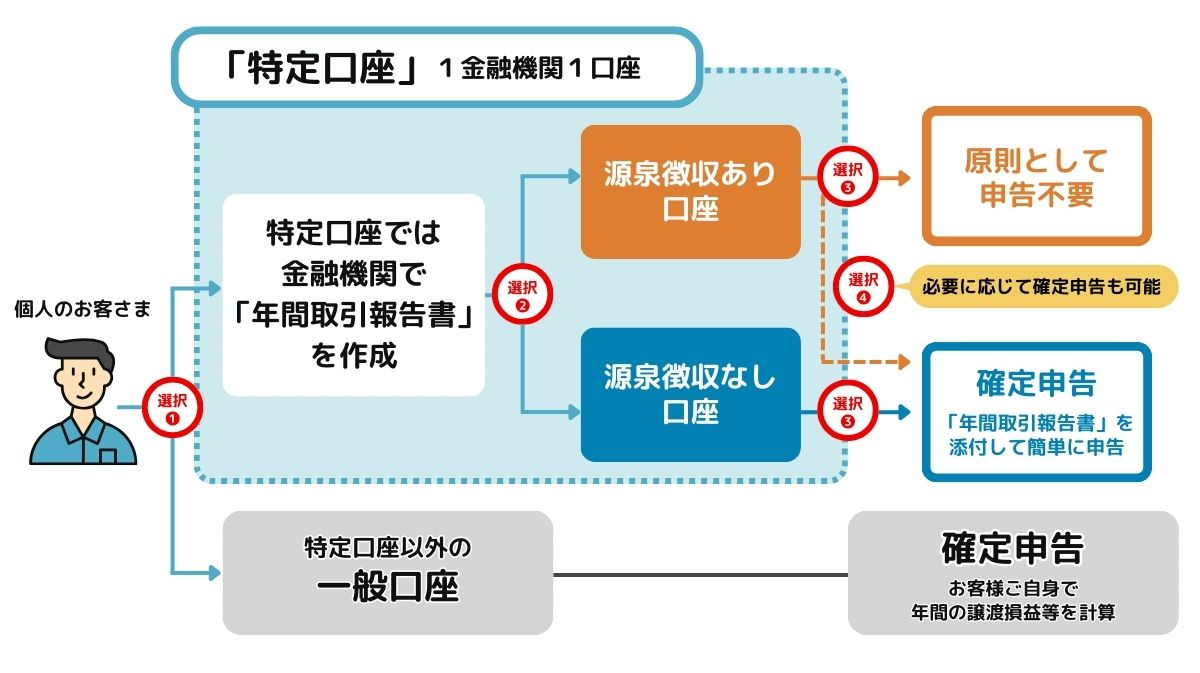

相続資産は受け入れ先で一般口座または特定口座を選択するかたちとなるため、どちらかの口座に移管できるよう準備が必要です。

口座開設時に特定口座か一般口座のどちらを開設するか選択できますが、原則特定口座をおすすめします。

特定口座の「源泉徴収あり」を選択すれば、確定申告に必要な計算や手続きを金融機関が原則代行してくれるため、手間をかけずに資産運用が可能です。

相続手続き開始から完了までの期間に、相続資産から発生した運用益や配当金は課税対象となります。

NISA口座の非課税措置は名義人の死亡により終了するため、相続手続き期間中は課税口座としての取り扱いです。

NISA口座の相続手続きは時間を要し、運用益や配当金が発生する可能性は十分にあり得ます。

相続税対策として生前贈与とNISAの組み合わせは効果的です。生前贈与とは、生きている間に資産を親から子どもや孫へ贈与して相続税の負担を軽減する制度です。

生前贈与を活用したNISAでの相続税対策について、詳しく解説します。

NISA口座では運用益が非課税となるため、生前贈与を組み合わせて効率的な資産形成と相続税対策が可能です。

親は生前贈与により相続財産を減らすことができ、子どもや孫は贈与された資金をNISA口座で運用すると非課税で資産を増やせます。

NISAの非課税メリットを活用すれば、子どもや孫の資産形成につながる相続税対策を進められるでしょう。

生前贈与を受けた資金は、速やかにNISA口座で運用を始めることがポイントです。運用期間が長いほど、複利効果で資産を大きく増やすことが期待できます。

子どもの将来に向けた資産形成につながるため、少しでも長く運用できるようにできるだけ早くから生前贈与をおこないましょう。

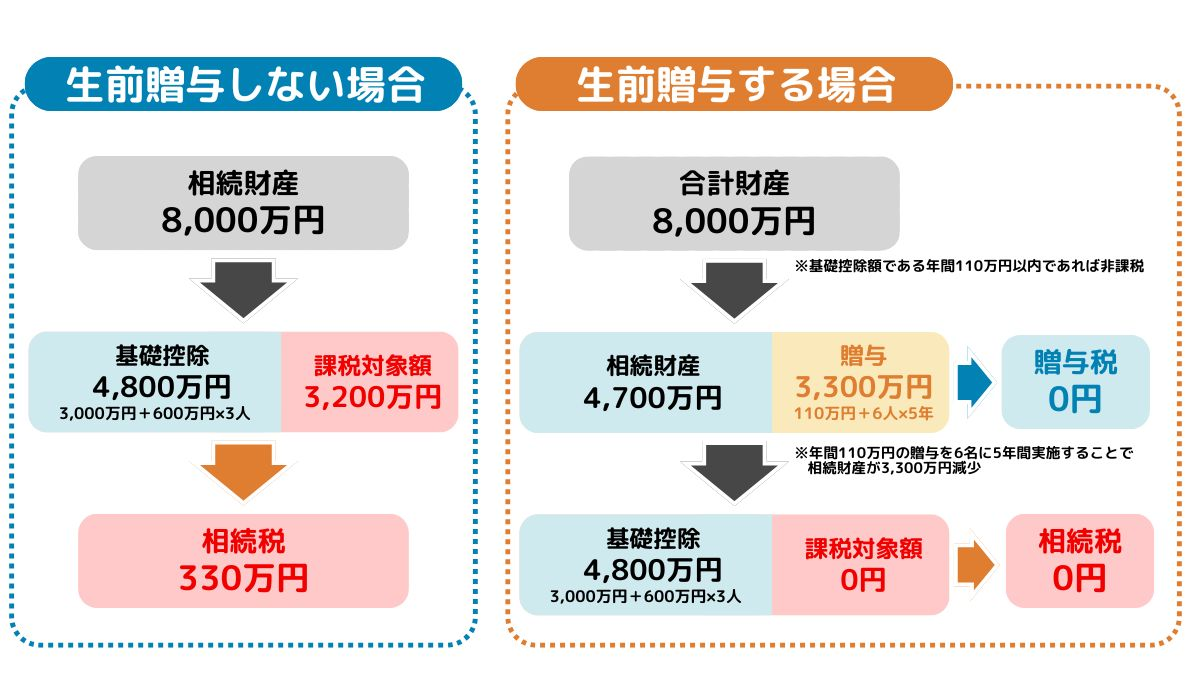

生前贈与の贈与税に関する非課税枠は年間110万円が上限です。非課税枠を活用した相続税対策の具体例を解説します。

相続財産は8,000万円で、法定相続人と孫の合計6名に毎年110万円ずつ5年間生前贈与を行った場合、相続財産を大きく圧縮できます。

生前贈与しない場合は相続財産が基礎控除後で3,200万円あり、相続税が約330万円発生します。一方で、生前贈与する場合は相続財産が基礎控除額の範囲内に収まっているため、相続税が0円です。

生前贈与するかどうかで相続税に330万円の差が生じており、相続税対策としての効果がわかります。

たとえ基礎控除内に収まらない場合でも、生前贈与により相続財産を減らすことは相続対策として有効です。

2024年1月1日から相続税の計算方法が変更され、死亡前7年以内の贈与が相続財産に含まれることになりました。この変更によって生前贈与の計画は、より慎重に立てる必要があります。

なお、2031年まで経過措置が設けられており、制度内容が複雑化しています。贈与後7年以内に相続が発生する可能性がある場合は、税理士への相談も検討してみてください。

本記事では、NISA口座の相続手続きに関する基本内容や注意点を紹介しました。

亡くなった名義人のNISA口座は死亡日までの含み益が非課税です。一方で、相続税の対象にはなるため、取得価格や相続税評価額を把握する必要があります。

相続手続きでは名義人の死亡後すぐに金融機関へ連絡し、必要書類を揃えて漏れなく提出しましょう。NISA口座は口座間での相続による引き継ぎができないため、同じ金融機関の課税口座に移管するしかありません。

口座を保有していない場合は、並行して開設手続きをしましょう。また、移管先は特定口座がおすすめです。

相続手続きは、生前から準備しておくことが大切です。疑問や手続き方法を知りたい場合は、ぜひお近くの金融機関へ相談してみてください。

【七十七銀行 関連ページ】

相続手続きは何からすべき?具体的な流れと期限をわかりやすく解説

今からできる相続対策|家族間トラブルと相続税負担に備えよう

相続の優先順位とは?順位ルールと法定相続人の範囲、相続割合を解説

【参考サイト】

※この記事は2025年1月現在の情報を基に作成しています。

今後変更されることもありますので、ご留意ください。