転職や退職をすると、今まで積み立ててきた企業型確定拠出年金(企業型DC)はどうなるのか気になる方もいるでしょう。実は、移換の手続きを怠ると積み立てた資産の運用ができなくなったり、余計なコストが発生したりするリスクがあります。

企業型確定拠出年金の資産を移す手続きには期限があり、退職後6カ月以内におこなう必要があります。転職先の制度によって選択肢は異なりますが、個人型確定拠出年金(iDeCo)に移すことでその後も運用を続けられます。

本記事では、転職する際の企業型確定拠出年金の手続きの流れや、iDeCoへの移換を検討する際の金融機関選びのポイントを紹介します。

目次

確定拠出年金(DC)とは、拠出した掛金を加入者自身で運用する私的年金制度です。

日本の年金制度は現在3階建てとなっており、1階が20歳以上の国民全員が加入する「国民年金」、会社員や公務員等が加入する「厚生年金」が2階建です。この1階と2階部分は「公的年金」として知られています。

さらに、この上の3階部分には「私的年金」と呼ばれる、任意で加入できる年金制度が該当します。具体的には、企業や団体が運営する「企業年金」「国民年金基金」「個人型年金」などです。確定拠出年金は個人型年金のため、3階部分になります。

画像出典:「日本の公的年金は「2階建て」 | いっしょに検証! 公的年金 | 厚生労働省

確定拠出年金には原則事業主が掛金を負担する「企業型確定拠出年金(企業型DC)」と、加入者本人が個人で掛金を負担する「個人型確定拠出年金(iDeCo)」の2種類があります。

拠出した掛金を加入者自身が運用し、運用成果によって将来受け取れる年金額が変わるのが特徴です。選べる商品には、運用成果によって価格が変動する投資信託や保険商品、元本確保型の預貯金などがあります。

20歳以上65歳未満の公的年金の被保険者が加入対象であり、原則60歳になるまで資産の引き出しはできず、60歳以降に、積み立てた資産を一時金または年金として受け取ります。一時金として受け取る場合は退職所得控除、年金として受け取る場合は公的年金控除が適用されます。

企業型確定拠出年金は、事業主が掛金を拠出し、加入者である従業員が掛金を運用する制度です。

原則掛金は事業主負担となりますが、規約に定めれば加入者が事業主の掛金に上乗せして拠出する「マッチング拠出」を設けることもできます。マッチング拠出を利用した場合、加入者が負担する掛金は全額が所得控除の対象になるため、所得税や住民税の軽減につながります。

企業型確定拠出年金の拠出限度額は月額最大5万5,000円です。(2025年3月時点)

2024年12月の制度改正により、企業型確定拠出年金の拠出限度額は「DB(確定給付企業年金)等の他制度と合算して月額5万5,000円まで」に変更されました。また、2025年の税制改正大綱によると、今後、拠出限度額は月額6万2,000円まで引き上げられる予定です。

iDeCoは国民年金基金連合会が主体となって実施しています。

iDeCoでは、加入者自身が掛金を拠出するため、掛金が全額所得控除の対象となります。分配金などの運用益や給付金の受取時にも税制優遇を受けられるのがメリットです。

個人事業主などの第一号被保険者の拠出限度額は、iDeCoと国民年金基金と合算して月額最大6万8,000円です。(2025年3月時点)また、2025年の税制改正大綱によると、拠出限度額は月額7万5,000円まで引き上げられる予定です。

なお、企業型確定拠出年金に加入している場合でも、規約内容によってはiDeCoへの加入が可能です。ただし、事業主掛金を月単位ではなく年単位で拠出している場合や、マッチング拠出をしている場合は加入できません。iDeCoに加入できるかどうかわからない場合は、会社の担当者へ問い合わせてみるとよいでしょう。

勤務先の企業型確定拠出年金に加入する人が中途退職や転職をする場合、原則として積み立ててきた年金資産は他の年金制度に移換して運用を続けられます。これを「ポータビリティ制度」といいます。

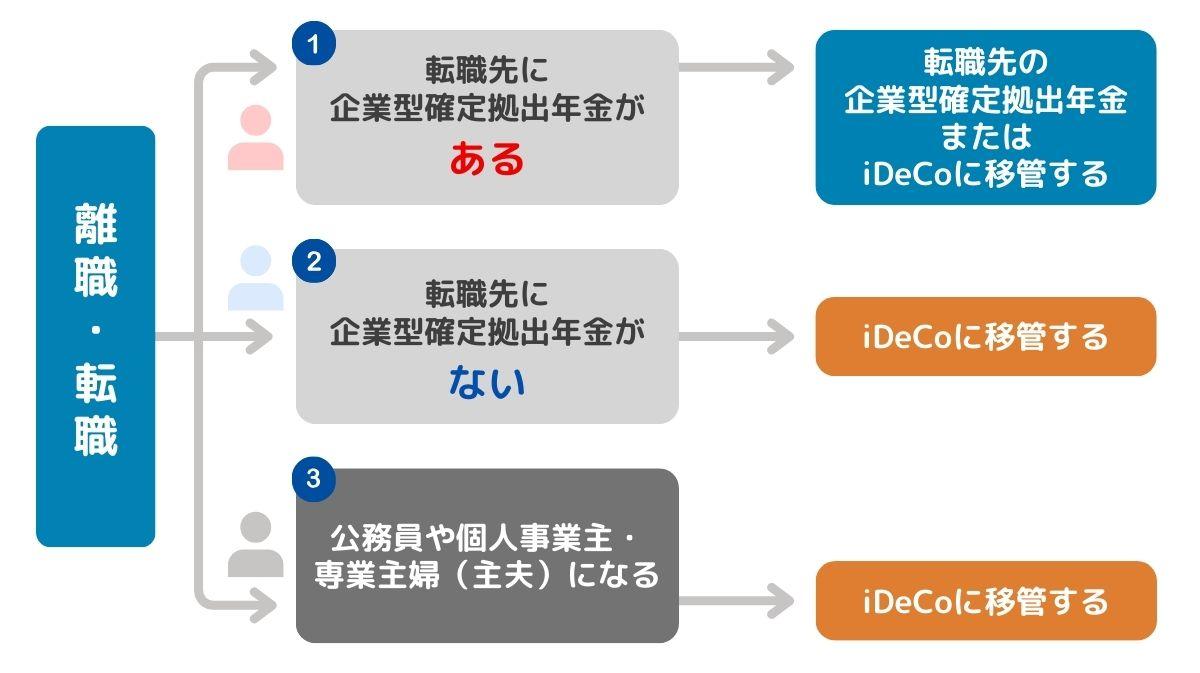

ここでは、離職・転職後の資産の取り扱いがどうなるかを転職先の企業年金の実施状況や働き方ごとに確認しましょう。

転職先が企業型確定拠出年金を実施している場合、転職前に積み立てた年金原資を転職先の企業型確定拠出年金に移換可能です。

なお、移換手続きは、退職によって企業型確定拠出年金の加入資格を喪失した日の翌月から6カ月後の末日までに行う必要があります。例えば、6月中に退職した場合は、12月末日までに手続きしなければなりません。

転職先が企業型確定拠出年金を実施している場合、転職先の担当者に移換したい旨を伝えましょう。具体的な必要書類や手続き方法が案内されます。転職先の企業型確定拠出年金で、退職した会社で選んでいた金融商品を取り扱っていないこともあるので、その場合は商品の選び直しが必要です。

また、転職先が企業型確定拠出年金を実施している場合であっても、規約で定められていれば新たにiDeCo加入者になることも可能です。したがって、転職先が企業型確定拠出年金を実施している場合の選択肢は以下の3つです。

新たにiDeCoに加入する場合は、加入申出の手続きが必要になります。

転職先に企業型確定拠出年金がない場合、iDeCoの口座を開設して、企業型確定拠出年金の資産をiDeCoに移換する必要があります。

iDeCoへの移換は、以下の2つの方法からいずれかを選択します。

加入者とは、iDeCoへの移換後も毎月掛金を拠出する人を指します。一方で、運用指図者とは、退職や収入減などの事情によって掛金の拠出が難しくなった場合に、新たな掛金の拠出をおこなわずに、保有する資産の運用のみをおこなう人を指します。

運用指図者になった後でも、手続きをすれば加入者として掛金の拠出を再開することも可能です。転職後の状況にあわせて、自分に適している方法を選択しましょう。

iDeCoに資産を移す手続きは、iDeCoを取り扱う金融機関で行います。金融機関を選択後、「個人別管理資産移換依頼書」を提出します。なお、加入者としてiDeCoでの掛金拠出を希望する場合、加入申出の手続きも必要です。「個人型年金加入申出書」と必要書類を添えて金融機関に提出しましょう。

退職後に自営業者の第1号被保険者、会社員の夫(妻)に扶養される専業主婦(夫)などの第3号被保険者となる場合の選択肢は以下の通りです。

通算企業年金とは、加入していた企業年金を退職などの理由で脱退した際に、それまで積み立てた年金原資を企業年金連合会に預けることで、生涯にわたって受け取れる終身年金です。通算企業年金への移換後は、企業年金連合会への年金保険料の支払いは発生しません。

原則65歳から生存している限り年金を受け取れ、年金額を算定する際の予定利率は、企業年金から移換した際の年齢によって以下の通り異なります。個人から預かった資産に、この予定利率をかけたものを年金原資として、一生涯年金が支給されるしくみです。

例えば、35歳0月の男性が100万円の個人別管理資産を通算企業年金に移換した場合、年間6万9,200円の年金を65歳から生涯にわたって受け取れます。

また、受け取り開始年齢から満80歳までを保障期間としており、その間に思いがけない病気や事故があった場合には選択一時金、亡くなった場合には死亡一時金を受け取ることも可能です。

| 移換時の年齢 | 予定利率 |

|---|---|

| 45歳未満 | 1.25% |

| 45歳〜55歳未満 | 1.00% |

| 55歳〜65歳未満 | 0.75% |

| 65歳〜 | 0.25% |

※令和4年5月1日以降に、確定給付企業年金、企業型確定拠出年金、厚生年金基金の加入資格を喪失した場合

通算企業年金に移換する場合は、企業型確定拠出年金の加入資格喪失日の翌月から6カ月後の月末までに企業年金連合会へ申出をおこなう必要があります。

申出の方法は以下の2通りです。

連合会へ申出する場合は、連合会のホームページの申出入力ページから必要事項を入力のうえ、免許証等のコピーを連合会に郵送します。記録関連運営管理機関(RK)に申出する場合は、連合会のホームページからダウンロードした申出書と免許証等のコピーをRKに郵送します。

なお、移換時には、移換された資産の金額に応じて最大3万4,100円の事務手数料が発生します。

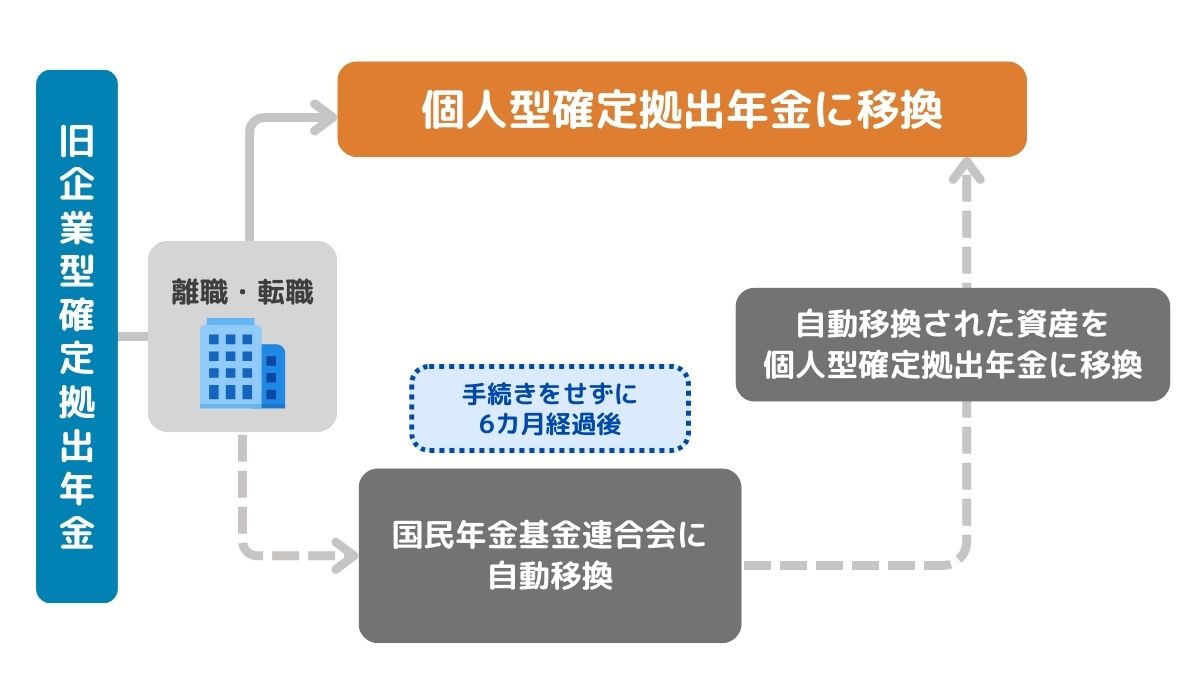

企業型確定拠出年金を導入している企業を60歳未満で退職した場合、これまで紹介したとおり、積み立てた資産を他の確定拠出年金制度に移動する移換手続きが必要です。

手続きの申し出期限は、転職や退職の翌日から6カ月後の月末までと定められています。

移換手続き完了までにかかる時間は金融機関や以前加入していた確定拠出年金の状況によって異なりますが、1カ月半から2カ月ほどが目安となります。

企業型確定拠出年金は原則60歳まで資産の引き出しができません。そのため、退職時には他の年金制度へ資産を移換する必要があります。ただし、特定の要件を満たす場合は企業型確定拠出年金を脱退し、「脱退一時金」を受け取ることも可能です。

企業型確定拠出年金に加入していた人が以下の条件のすべてに該当した場合が対象です。

企業型確定拠出年金に加入していた人が以下の条件のすべてに該当した場合が対象です。

出典: 脱退一時金を受取れるケースとその手続き|60歳前に転退職された方(iDeCo)|ろうきんの勤労者の資産形成に係る役割発揮宣言|労働金庫連合会

企業型確定拠出年金の加入者資格を喪失してから6カ月以内に行わなければいけない手続きは、以下の通りです。

これらのどの手続きも期限内におこなわなかった場合、年金資産は自動的に売却され、国民年金基金連合会に移されます。これを「自動移換」といいます。

なお、資格喪失後から6カ月以上移換手続きをおこなわなかった場合でも、iDeCoや別の企業型確定拠出年金の口座があり、本人情報が一致していることが確認できれば本人の申し出不要で新しく加入している確定拠出年金に資産が移されるケースもあります。これは、次に紹介する自動移換のデメリットを考慮し、自動移換者の減少を目的とした取り組みです。

自動移換されるデメリットは、以下の通りです。

それぞれ詳しく確認してみましょう。

企業型確定拠出年金の年金資産は、国民年金基金連合会に自動移換される際に、一度売却・現金化されます。そのため運用の指図ができず、資産を増やすことができなくなります。

また、企業型確定拠出年金やiDeCoなどの確定拠出年金の給付を受ける際には、年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」が適用されます。

しかし、退職所得控除の金額を算出する際に参考となる掛金拠出期間に、掛金拠出をしていない自動移換期間はカウントされません。その分、掛金拠出期間が短くなるため、退職所得控除の金額が減少してしまう可能性がある点には注意が必要です。

現金の状態で管理され運用の指図ができないにもかかわらず、毎月管理手数料が差し引かれる点も自動移換のデメリットの一つです。

自動移換にかかる手数料は以下の通りとなります。(2024年10月1日時点)

| 特定運営管理機関 | 国民年金基金連合会 | |

|---|---|---|

| 自動移換時の手数料 | 3,300円 | 1,048円 |

| 自動移換されている間の管理手数料 | 52円/月※ | |

| iDeCoへの資産移換時 | 1,100円 | 2,829円 |

| 企業型確定拠出年金への移換時 | 1,100円 |

※自動移換されてから4カ月経過すると発生。年1回3月末に当年度分をまとめ、4月に年金資産から徴収

自動移換の際の手数料4,348円に加え、毎月の管理手数料(月額52円、年間624円)が個人別管理資産額より差し引かれます。

なお、自動移換された後にiDeCoや転職先の企業型確定拠出年金に移換することもできますが、それぞれ手数料が必要です。

期限内に移換手続きをしておけば特定運営管理機関への手数料は支払わなくて済むため、デメリットといえます。

年金資産の受け取りは、請求時の年齢に応じて必要となる通算加入者等期間(加入者および運用指図者であった期間)が以下のように定められています。

| 支給請求時の年齢 | 必要になる通算加入者等期間 |

|---|---|

| 60歳以上61歳未満 | 10年 |

| 61歳以上62歳未満 | 8年 |

| 62歳以上63歳未満 | 6年 |

| 63歳以上64歳未満 | 4年 |

| 64歳以上65歳未満 | 2年 |

| 65歳以上 | 1カ月 |

自動移換されている期間は、加入者にも運用指図者にも該当しないため、確定拠出年金の加入者期間と見なされません。そのため、老齢給付金の受給資格要件を満たせずに受給開始が遅くなる可能性があります。

転職先に企業型確定拠出年金がない場合や自営業者になる場合、iDeCoに移換することで資産運用を継続できます。

iDeCoは口座を開設する金融機関を自分で選ぶ必要があるため、金融機関選びのポイントを3つ紹介します。

長期間運用することで資産を増やしていくiDeCoは、コストの差が資産形成に大きく影響します。

iDeCoは、開設した口座にかかる毎月の管理手数料などが金融機関によって異なります。口座管理手数料は無料の金融機関も増えていますが、取り扱っている商品の信託報酬なども確認しておくとよいでしょう。

金融機関ごとに取り扱っている運用商品(元本確保商品や投資信託など)も元本確保型商品や国内外の株式・債券ファンド、バランス型ファンドなどさまざまです。取り扱い商品数は金融機関によって異なりますが、定期預金を除くと3〜35商品と法令で定められています。

自分の年齢やリスク許容度に合った商品が選べるよう、幅広い商品を扱う金融機関を選ぶといいでしょう。

iDeCoは長く付き合う商品なので、サポート体制も重要です。ホームページは見やすく使いやすいか、スマホでの操作は簡単か、運用状況の確認や商品の入れ替えはスムーズにできるかなどもチェックしておくと安心です。

転職時の確定拠出年金の手続きは、退職から6カ月以内に行うことが大切です。手続きを忘れると、せっかく積み立てた資産が自動移換されることによって運用ができなくなるだけでなく、管理手数料が発生してしまいます。

また、転職先に企業型確定拠出年金がない場合や自営業者になる場合は、自分で運用を続けられるiDeCoへの移換がおすすめです。金融機関選びでは、運用コストの低さ、取扱商品の豊富さ、サービスの充実度の3つを比較するとよいでしょう。

老後資金のために積み立ててきた大切な資産。転職や退職の際も手続きを忘れずに行い、将来に備えましょう。

【七十七銀行 関連ページ】

※この記事は2025年3月現在の情報を基に作成しています。

今後変更されることもありますので、ご留意ください。